Investir em opções de ações pode ser uma estratégia poderosa para aumentar o retorno de seus investimentos. No entanto, antes de mergulhar nesse mercado, é crucial entender os conceitos básicos e as complexidades envolvidas. Este artigo oferece uma visão abrangente sobre o que você precisa saber sobre opções de ações.

O que são Opções de ações?

Opções de ações são contratos que dão ao titular o direito, mas não a obrigação, de comprar ou vender uma ação a um preço específico antes ou na data de vencimento do contrato. Existem dois tipos principais de opções:

- Opção de Compra (Call): Dá ao titular o direito de comprar a ação subjacente.

- Opção de Venda (Put): Dá ao titular o direito de vender a ação subjacente.

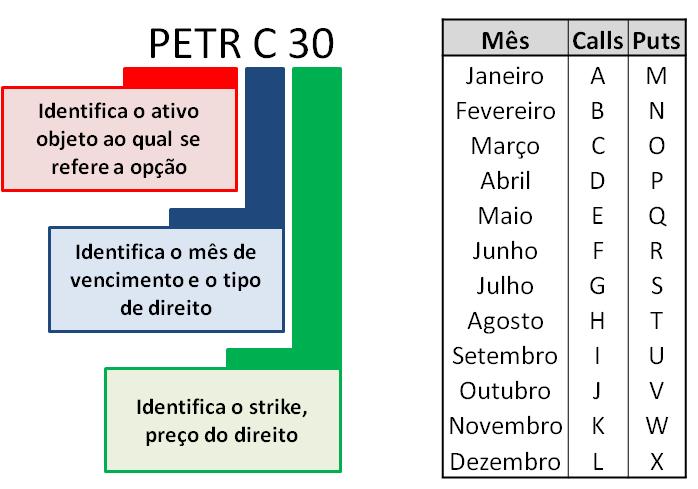

Como funciona o ticker de uma opção:

Principais termos das Opções

Antes de começar a negociar opções, familiarize-se com os seguintes termos:

- Preço de Exercício (Strike Price): O preço pelo qual a opção pode ser exercida.

- Prêmio (Premium): O custo de adquirir a opção.

- Data de Vencimento (Expiration Date): A data em que a opção expira.

- In the Money (ITM): Quando exercer a opção é vantajoso.

- Out of the Money (OTM): Quando exercer a opção não é vantajoso.

- At the Money (ATM): Quando o preço de exercício é igual ao preço da ação subjacente.

Como funcionam as Opções

Quando você compra uma opção de compra (call), você espera que o preço da ação suba acima do preço de exercício antes da data de vencimento. Isso lhe permite comprar a ação a um preço mais baixo e vendê-la a um preço de mercado mais alto, lucrando com a diferença.

Por outro lado, ao comprar uma opção de venda (put), você espera que o preço da ação caia abaixo do preço de exercício. Isso lhe permite vender a ação a um preço mais alto do que o preço de mercado, lucrando com a diferença.

Estratégias comuns com Opções

- Compra de Calls:Uma estratégia simples que aposta na alta do preço da ação. Quando você compra uma opção de compra (call), você paga um prêmio para adquirir o direito de comprar a ação subjacente a um preço específico (preço de exercício) até a data de vencimento. Se o preço da ação subir acima do preço de exercício, você pode exercer a opção e comprar a ação a um preço mais baixo, vendendo-a no mercado a um preço mais alto para obter lucro.Exemplo: Você compra uma call com um preço de exercício de R$ 50 pagando um prêmio de R$ 5. Se a ação subir para R$ 60, você pode exercer a opção, comprar a ação por R$ 50 e vender por R$ 60, resultando em um lucro de R$ 10 por ação, menos o prêmio pago.

- Compra de Puts:Uma estratégia simples que aposta na queda do preço da ação. Quando você compra uma opção de venda (put), você paga um prêmio para adquirir o direito de vender a ação subjacente a um preço específico até a data de vencimento. Se o preço da ação cair abaixo do preço de exercício, você pode exercer a opção e vender a ação a um preço mais alto do que o preço de mercado.Exemplo: Você compra uma put com um preço de exercício de R$ 50 pagando um prêmio de R$ 5. Se a ação cair para R$ 40, você pode exercer a opção, vender a ação por R$ 50 e comprá-la de volta no mercado por R$ 40, resultando em um lucro de R$ 10 por ação, menos o prêmio pago.

- Venda coberta:Envolve possuir a ação subjacente e vender calls contra ela para gerar renda adicional. Ao vender uma opção de compra (call) contra ações que você já possui, você coleta o prêmio da venda da opção. Se o preço da ação permanecer abaixo do preço de exercício, a opção expira sem valor e você mantém o prêmio.Exemplo: Você possui 100 ações de uma empresa e vende uma call com um preço de exercício de R$ 55, recebendo um prêmio de R$ 2 por ação. Se a ação permanecer abaixo de R$ 55 até a data de vencimento, a opção expira e você mantém o prêmio. Se a ação subir acima de R$ 55, você pode ser obrigado a vender suas ações a R$ 55, mas ainda assim manterá o prêmio recebido.

- Venda de put:A venda de puts é uma estratégia para gerar renda ou adquirir ações a um preço reduzido. Quando você vende uma opção de venda (put), você recebe um prêmio em troca da obrigação de comprar a ação subjacente a um preço específico se a opção for exercida.Exemplo: Você vende uma put com um preço de exercício de R$ 45 e recebe um prêmio de R$ 2 por ação. Se a ação permanecer acima de R$ 45 até a data de vencimento, a opção expira sem valor e você mantém o prêmio. Se a ação cair abaixo de R$ 45, você será obrigado a comprar a ação por R$ 45, mas seu custo efetivo será reduzido pelo prêmio recebido (R$ 45 – R$ 2 = R$ 43).

Vantagens das Opções

- Alavancagem: Você pode controlar uma grande quantidade de ações com um investimento relativamente pequeno.

- Risco limitado para compradores: O máximo que você pode perder é o prêmio pago pela opção.

- Flexibilidade: Pode ser usado para diversas estratégias de investimento, incluindo especulação e proteção (hedging).

Riscos das Opções

- Complexidade: As opções são instrumentos financeiros complexos e requerem um bom entendimento antes de serem negociadas.

- Perda total do prêmio: Se a opção expirar fora do dinheiro, o investidor perde o prêmio pago.

- Riscos de venda de opções: Vender opções, especialmente descobertas, pode acarretar riscos significativos, incluindo perdas ilimitadas.

Conclusão

Negociar opções de ações pode ser uma adição valiosa à sua estratégia de investimento, oferecendo potencial de lucros elevados e flexibilidade. No entanto, é crucial abordar o mercado com conhecimento e cautela. Eduque-se constantemente, pratique em contas de simulação se possível e considere falar com um consultor financeiro para garantir que você está tomando decisões informadas.

Entender os fundamentos das opções de ações é o primeiro passo para se tornar um investidor bem-sucedido nesse mercado dinâmico. Continue aprendendo e aprimorando suas habilidades, e você estará melhor preparado para aproveitar as oportunidades que as opções de ações podem oferecer.