Introdução

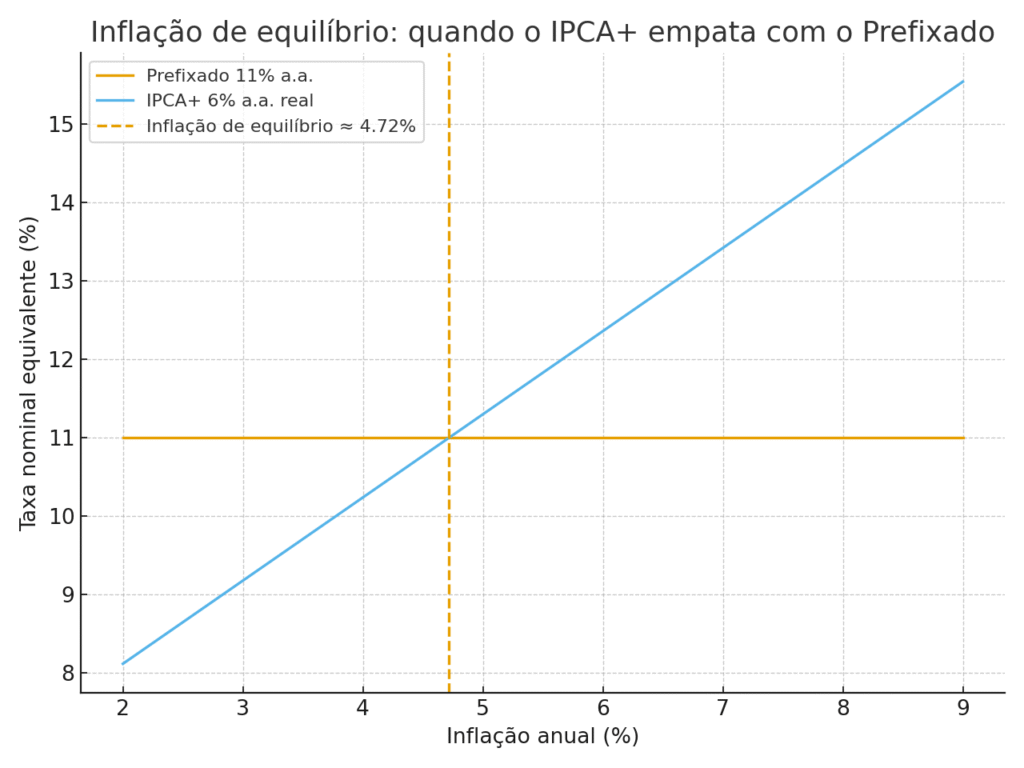

Na renda fixa brasileira, a dúvida clássica é: Prefixado ou IPCA+? Em 2025, com juros ainda elevados e inflação mais comportada do que nos últimos anos, a escolha depende de duas coisas: quanto você acredita que será a inflação e por quanto tempo pretende carregar o título.

1) O que comparar

- Prefixado: você trava uma taxa nominal hoje. Ex.: 11% a.a.

- IPCA+: você trava uma taxa real (acima da inflação). Ex.: IPCA + 6% a.a.

Para “empatar” os dois, usamos a inflação de equilíbrio.

Fórmula da inflação de equilíbrio

\[

(1+i_{\text{prefix}}) \;=\; (1+r_{\text{real}})\,(1+\pi^*)

\quad\Rightarrow\quad

\pi^* \;=\; \frac{1+i_{\text{prefix}}}{1+r_{\text{real}}}-1

\]

Exemplo: \(i_{\text{prefix}}=11\%\) e \(r_{\text{real}}=6\%\).

\[

\pi^* = \frac{1{,}11}{1{,}06}-1 \approx 0{,}0472 \;=\; \mathbf{4{,}72\%}

\]

Se a inflação realizada ficar abaixo de 4,72%, tende a ganhar o Prefixado. Se ficar acima, tende a ganhar o IPCA+.

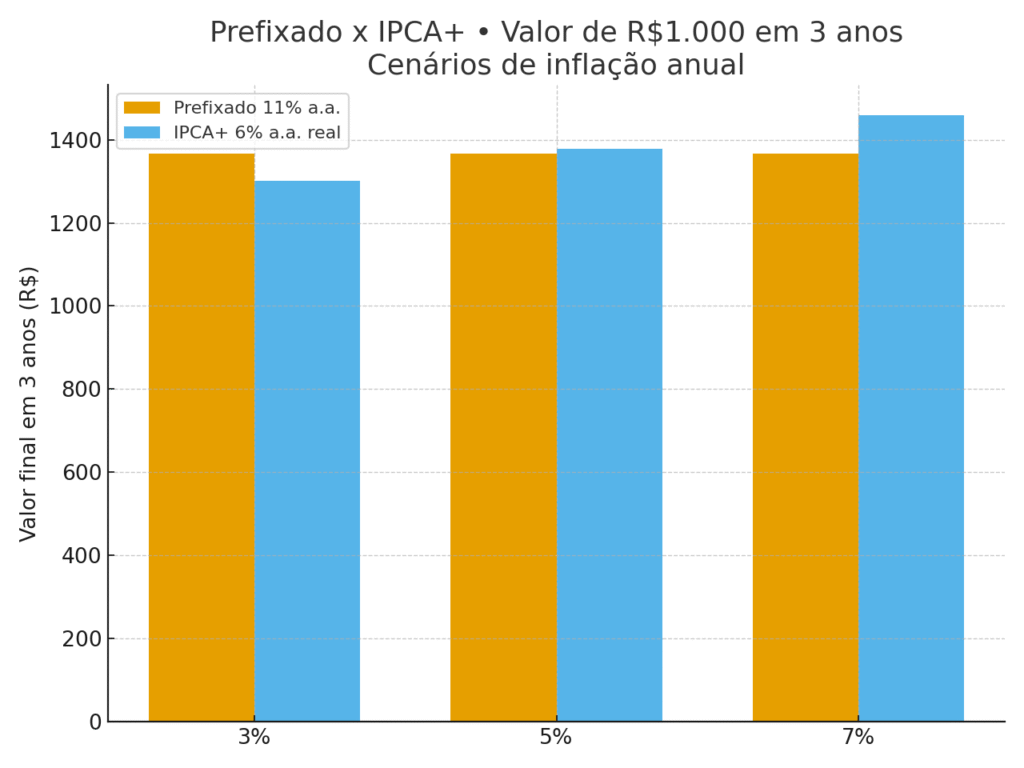

2) Cenários práticos (3 anos, R$ 1.000)

Considere investir R$ 1.000 por 3 anos. Vamos comparar:

- Prefixado 11% a.a.

- IPCA+ 6% a.a. real (nominal = \((1+0{,}06)(1+\pi)-1\))

Leitura rápida:

- Com inflação de 3%, o Prefixado tende a entregar valor final maior.

- Com 5%, os dois ficam próximos (perto do breakeven).

- Com 7%, o IPCA+ tende a superar o Prefixado.

3) Quando escolher cada um

Prefira Prefixado quando…

- Você acredita em inflação abaixo do breakeven (ex.: < 4,7%).

- Seu horizonte é definido e você não pretende vender antes.

- Você quer previsibilidade nominal (saber “quanto dá” ao ano).

Prefira IPCA+ quando…

- Você deseja proteger o poder de compra no longo prazo.

- Projeta inflação mais alta que o breakeven ou tem incerteza sobre preços.

- Quer participar de quedas de juros reais no preço do título (MM).

4) Riscos e cuidados

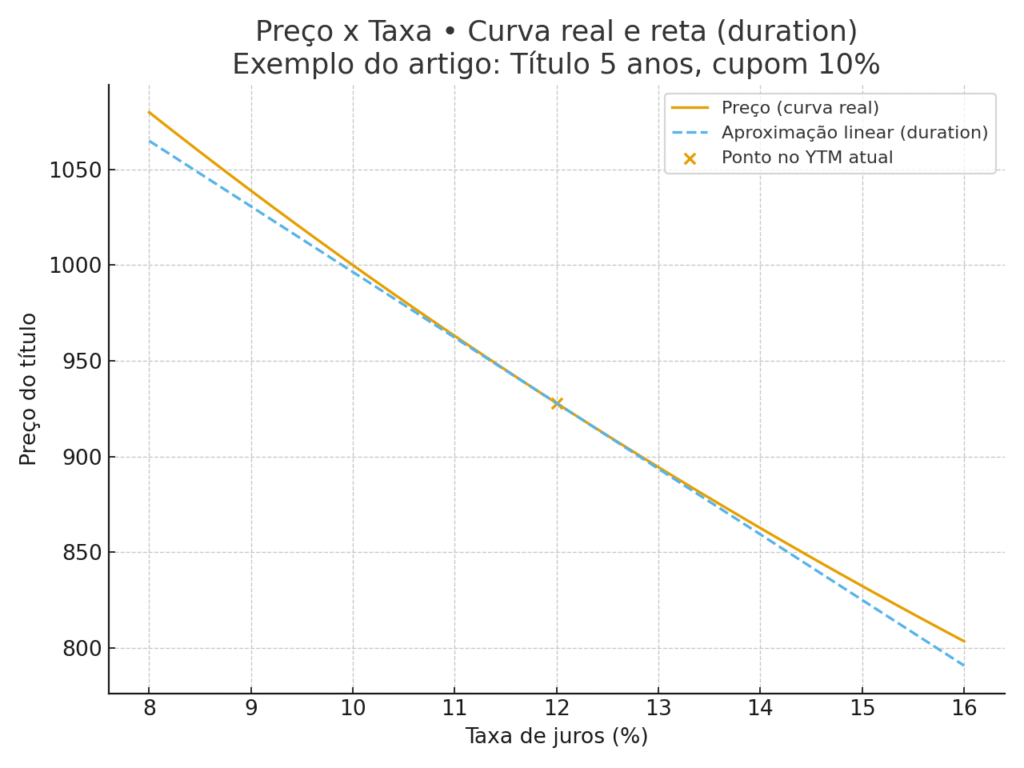

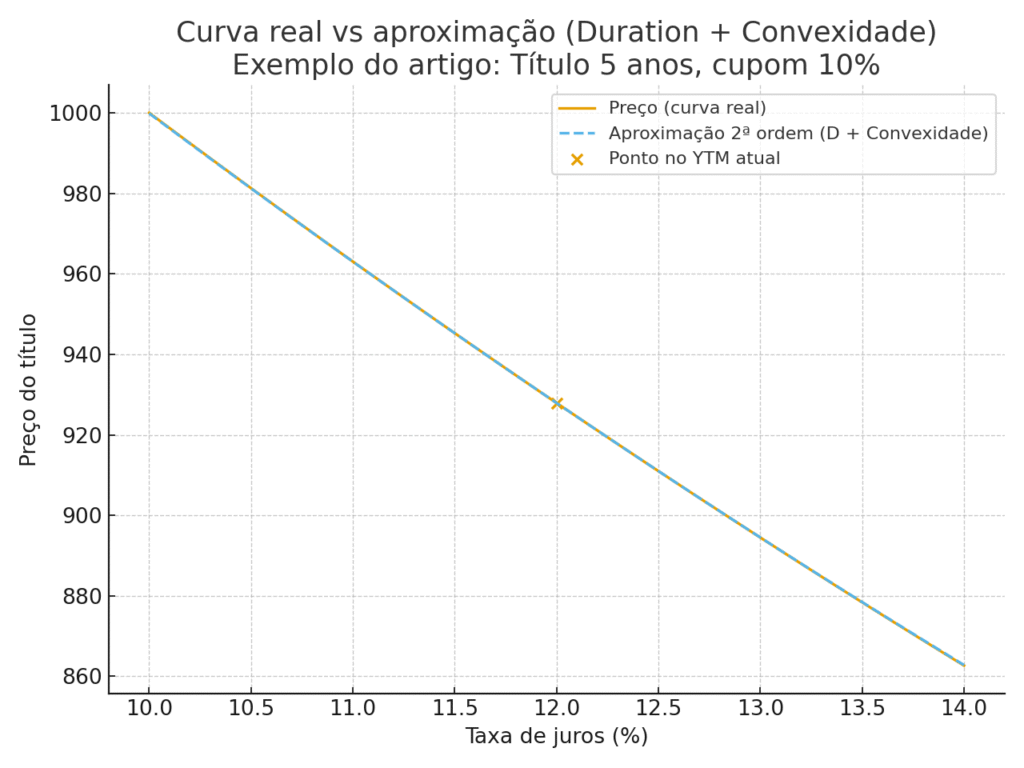

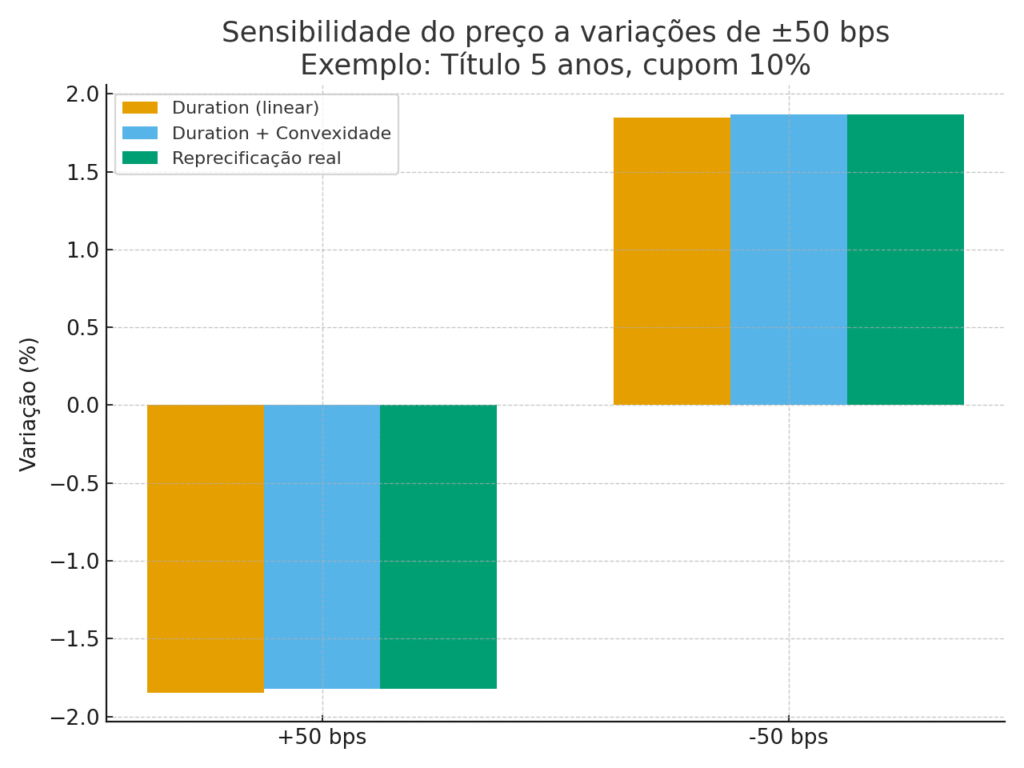

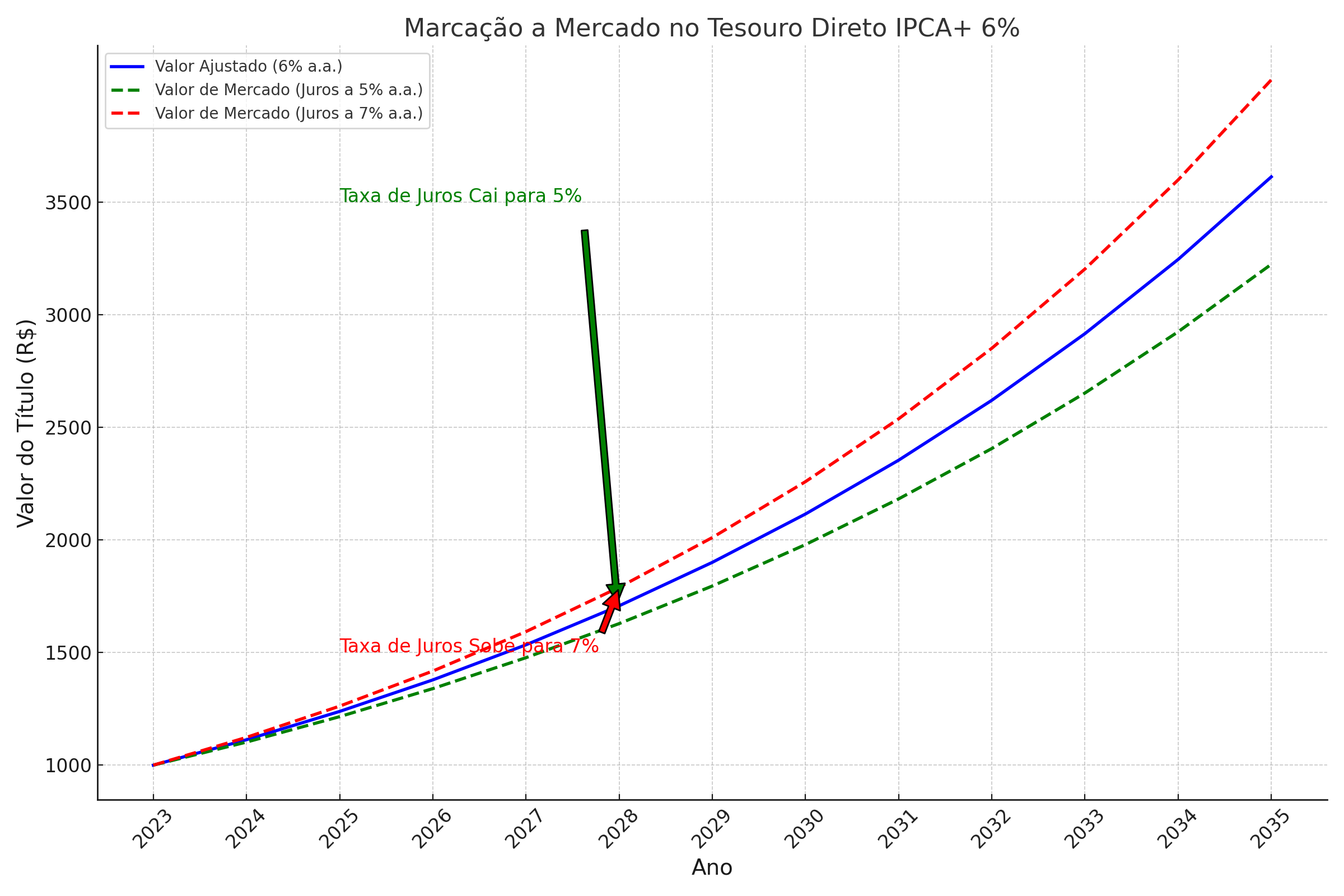

- Marcação a mercado: antes do vencimento, o preço oscila. Quanto maior o prazo/duration, maior a oscilação.

- Liquidez: se pode precisar do dinheiro, evite prazos longos.

- Crédito: em papéis privados, avalie rating, spread e garantias.

5) Conclusão

Não existe “melhor absoluto”. Em 2025, a decisão passa por inflação implícita e horizonte. Use a inflação de equilíbrio como régua simples: abaixo dela, Prefixado tende a vencer; acima, IPCA+. Combine com a sua necessidade de previsibilidade e tolerância à oscilação no caminho.